L’Agenzia delle Entrate permette l’accesso al Super Ecobonus 110% a tutti gli edifici vincolati o comunque sui quali è vietato realizzare interventi trainanti, purché migliorino di due classi energetiche.

Sommario

QUALI INTERVENTI SONO AMMESSI?

Visto che i requisiti del Decreto Rilancio 2020 per l’ottenimento del Superbonus al 110% avrebbero potuto escludere gli edifici vincolati (spesso situati nei centri storici), in sede di conversione in legge (Legge 2020, n.77), sono state introdotte modifiche per consentire anche a questi immobili di poter usufruire dell’incentivo.

Quindi, se il Codice dei Beni Culturali o del Paesaggio (D.lgs. 2004, n.42) o altri regolamenti locali vietano l’intervento trainante sull’ immobile sottoposto a vincoli storico-artistici o paesaggistici, si può comunque ottenere il Superbonus 110% sostituendo:

- l’impianto di riscaldamento con sistemi a caldaia a condensazione, impianti ibridi, pompa di calore o micro-cogeneratori;

oppure installando:

- dispositivi multimediali per il controllo da remoto;

- l’isolamento termico (cappotto esterno o interno) anche su superfici disperdenti inferiori al 25% del totale delle superfici;

- il solare termico;

- gli infissi, finestre e portone blindato;

- le schermature solari.

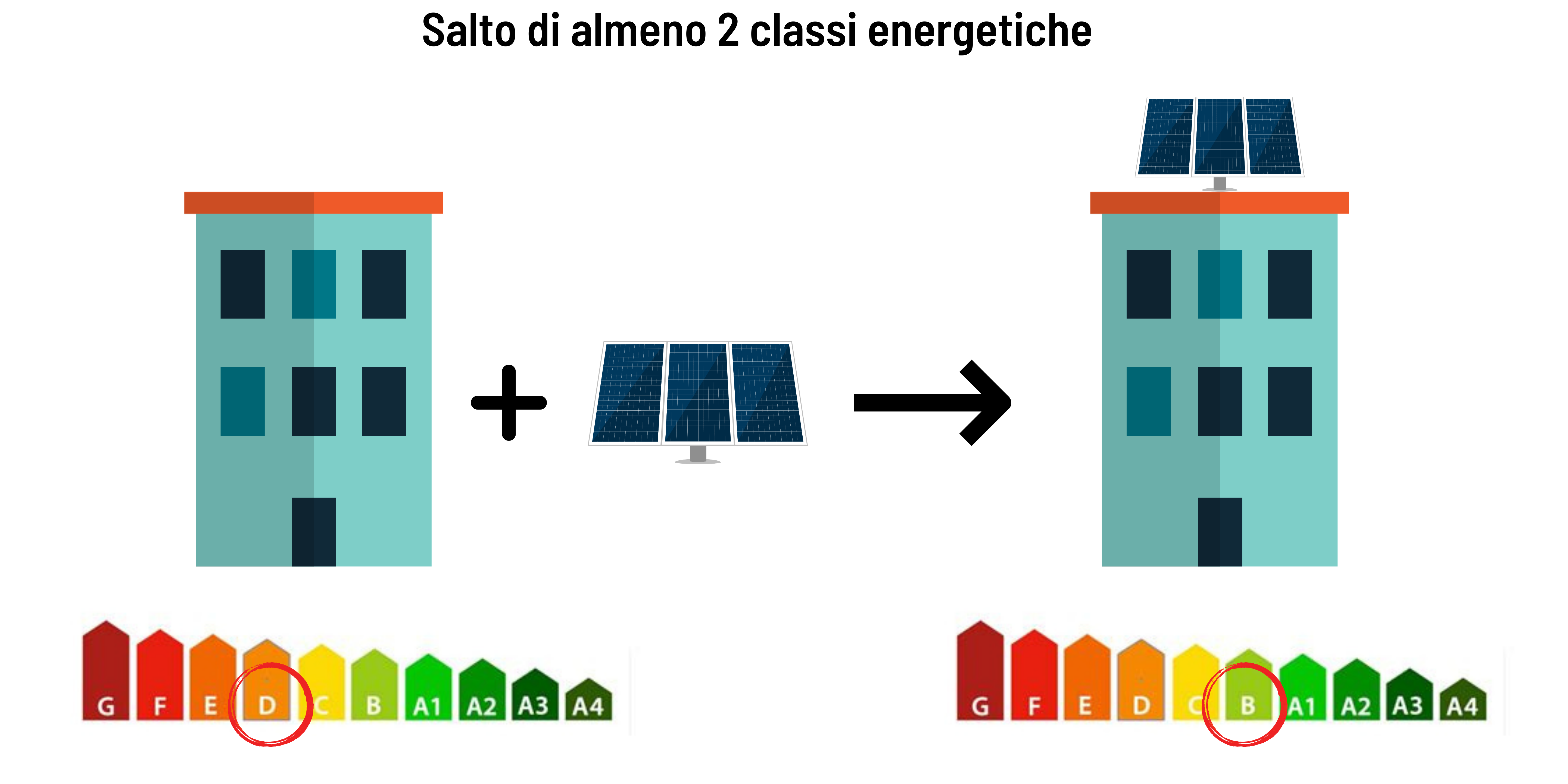

SALTO DI DUE CLASSI ENERGETICHE

Attenzione! Gli interventi, trainati e/o trainanti, devono comunque assicurare, nel loro complesso, il miglioramento di almeno due classi energetiche, da dimostrare con l’Attestato di Prestazione Energetica. Oppure, se non possibile, il conseguimento della classe energetica più alta (classe A4).

ESEMPIO

Immaginiamo di vivere in un condominio sottoposto a vincolo previsto dal Codice dei Beni Culturali e del Paesaggio e di voler sostituire la caldaia. Potremo usufruire del Super Ecobonus 110% per le spese sostenute, anche se non realizziamo nessun intervento trainante sull’edificio condominiale (cappotto termico su almeno il 25% della superficie disperdente o sostituzione dell’impianto di climatizzazione invernale con impianto centralizzato efficiente), purché la sostituzione del generatore determini il miglioramento delle due classi energetiche o della classe energetica più alta. Qualora non ci riuscissimo, dovremmo realizzare altri interventi che permettano il salto di classi (installazione di pannelli solari o altri interventi “green” elencati sopra).

COME CALCOLARE IL SALTO DI DUE CLASSI?

Nel caso in cui vengano effettuati solamente interventi trainati, se questi riguardano tutte le unità immobiliari riscaldate che compongono l’edificio, la verifica si esegue considerando l’intero edificio. Qualora, invece, l’intervento riguardi la singola unità immobiliare, la verifica va effettuata con riferimento all’ unità immobiliare e l’asseverazione va predisposta dal tecnico abilitato utilizzando la procedura prevista per le unità immobiliari funzionalmente indipendenti.

CUMULABILITA’ COL BONUS IMMOBILI VINCOLATI

In base a quanto stabilito dal Tuir (Testo Unico delle Imposte sui Redditi), ai soggetti obbligati alla manutenzione, protezione o restauro delle cose vincolate spetta una detrazione dall’imposta lorda pari al 19% delle spese sostenute. Questo sgravio è parzialmente cumulabile con altre detrazioni fiscali, fra cui il Bonus Ristrutturazioni 50% e il Superbonus 110% limitatamente agli interventi di riduzione del rischio sismico.

Sulle spese incentivate col Superbonus ma riconducibili alle detrazioni per il recupero del patrimonio edilizio (art. 16 del D.L. n. 63 del 2013) è possibile fruire sia del 110% che della detrazione del 19%, ma sulla spesa ridotta alla metà. Invece, oltre il limite di spesa ammesso al Superbonus, la detrazione del 19% è calcolata sull’intero importo eccedente.

Per saperne di più vi consigliamo la lettura di questo articolo su Infobuild.it e della risposta 3.1.7 dell’Agenzia delle Entrate contenuta nella Circolare 30/E del 22 dicembre 2022 (pag. 22).