Articolo aggiornato in data 04/02/2021 (modifiche in corsivo). L’ottenimento del Super Ecobonus 110% necessita delle competenze di diverse figure professionali: ognuna per la sua parte dovrà approfondire meticolosamente l’insieme di norme che regolano lo strumento. Ma, come primo fondamentale step, occorre capire se la nostra casa possiede le caratteristiche minime per poter accedere all’agevolazione.

Sommario

GLI ATTORI COINVOLTI NEL SISTEMA

L’ottenimento del Super Ecobonus 110% necessita delle competenze di diverse figure professionali: ognuna per la sua parte dovrà approfondire meticolosamente l’insieme di norme che regolano lo strumento. Serviranno infatti commercialisti, progettisti, fornitori e installatori, ma anche istituti assicurativi, bancari e di credito.

Il compito di controllare la rispondenza degli interventi ai requisiti tecnici è stato affidato all’ENEA – Agenzia Nazionale per le nuove tecnologie, l’energia e lo sviluppo economico sostenibile. L’Agenzia delle Entrate vigilerà invece sulla parte documentale.

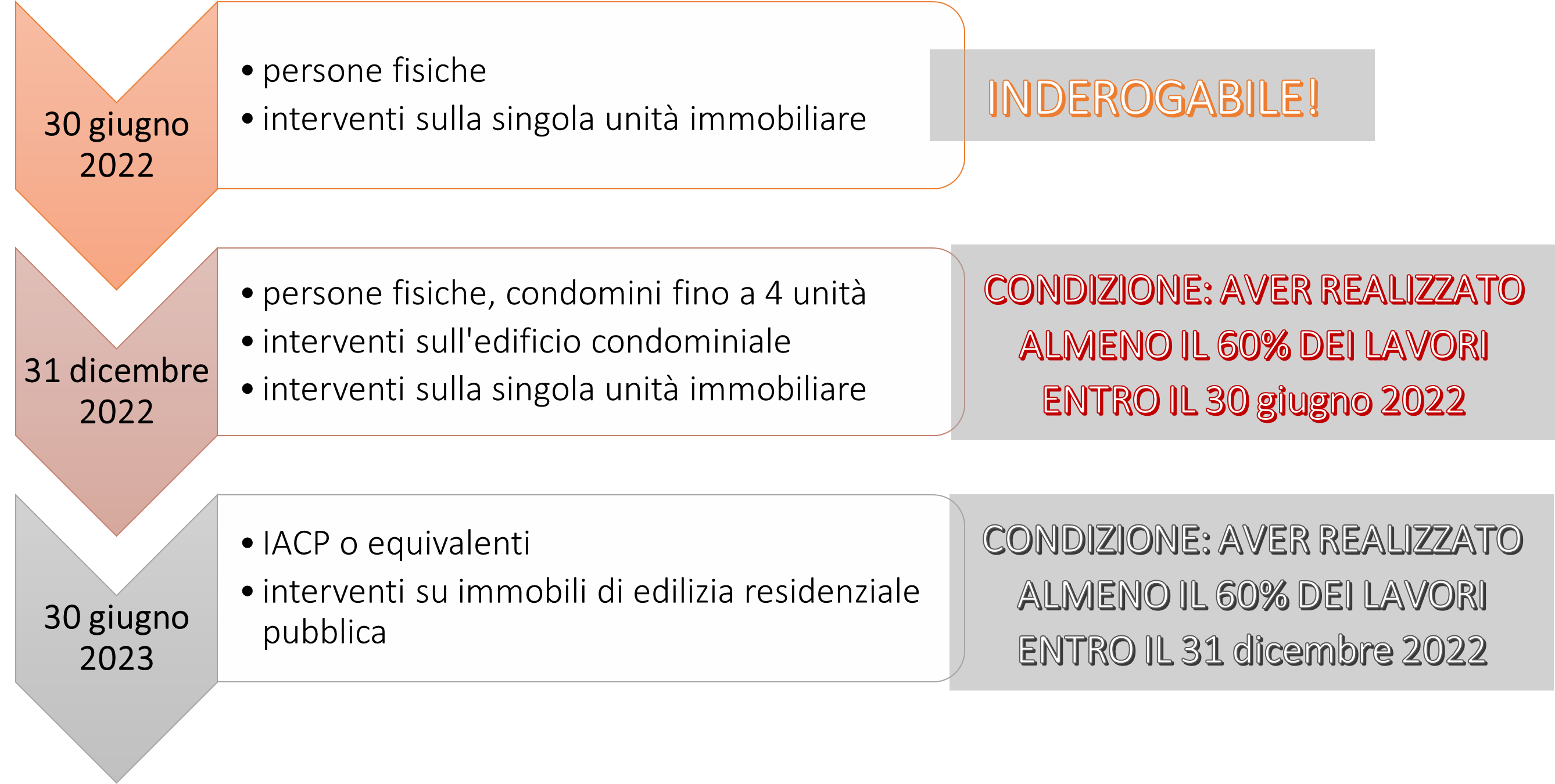

Possono essere detratte con il Super Ecobonus 110% le spese sostenute a partire dal 1 luglio 2020.

A seconda del soggetto che richiede l’agevolazione, le spese detraibili possono essere sostenute entro un termine differenziato, concedendo più tempo per la realizzazione di interventi nelle realtà condominiali e/o maggiormente disagiate.:

- Le persone fisiche che vogliono migliorare la propria abitazione possono devono “sbrigarsi” perché hanno tempo fino al 30 giugno 2022.

- Anche i piccoli condomini (fino a 4 unità immobiliari) non devono perdere tempo e fare in modo di realizzare entro il 30 giugno 2022 almeno il 60% dell’intervento complessivo. In questo modo potranno detrarre anche le spese sostenute fino al 31 dicembre 2022.

- Gli IACP (Istituti Autonomi delle Case Popolari) potranno organizzarsi cercando di realizzare entro il 31 dicembre 2022 almeno il 60% dell’intervento complessivo; solo in questo caso potranno detrarre anche le spese sostenute fino al 30 giugno 2023.

In questo articolo, cerchiamo di capire quali sono gli edifici che, almeno in linea di principio, accedono alla super detrazione.

EDIFICI CHE POSSONO ACCEDERE AL SUPER ECOBONUS 110%

DESTINAZIONE D’USO E CATEGORIE CATASTALI

Si tratta di immobili con funzione residenziale, anche non continuativa (seconde case),essenzialmente accatastati nel Gruppo A (funzioni residenziali e uffici).

Si tratta di immobili con funzione residenziale, anche non continuativa (seconde case),essenzialmente accatastati nel Gruppo A (funzioni residenziali e uffici).

Il Super Ecobonus 110% è destinato a quattro categorie di beneficiari:

- ai condomini:

- agli edifici unifamiliari;

- edifici composti da due a quattro unità immobiliari distintamente accatastate possedute da un unico proprietario o in comproprietà

- alle unità immobiliari funzionalmente indipendenti e con accesso autonomo.

Clicca qui per approfondire sul sito governativo dedicato al Super Ecobonus 110%.

A rafforzare l’intento del Governo di lavorare sul settore residenziale, il MEF ha chiarito che l’agevolazione è concessa anche quando, a seguito dei lavori di ristrutturazione, viene fatto un cambio d’uso dell’immobile da “non abitativo” a “abitativo”. A tal fine “è necessario che dal titolo abilitativo che autorizza i lavori si evinca chiaramente che l’immobile oggetto degli interventi diverrà abitativo e che l’opera consiste in un intervento di conservazione del patrimonio edilizio esistente e non in un intervento di nuova costruzione”.

ATTENZIONE! Nella conversione in legge sono stati inclusi fra i beneficiari anche le “associazioni e società sportive dilettantistiche” che possono usufruirne «limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi».

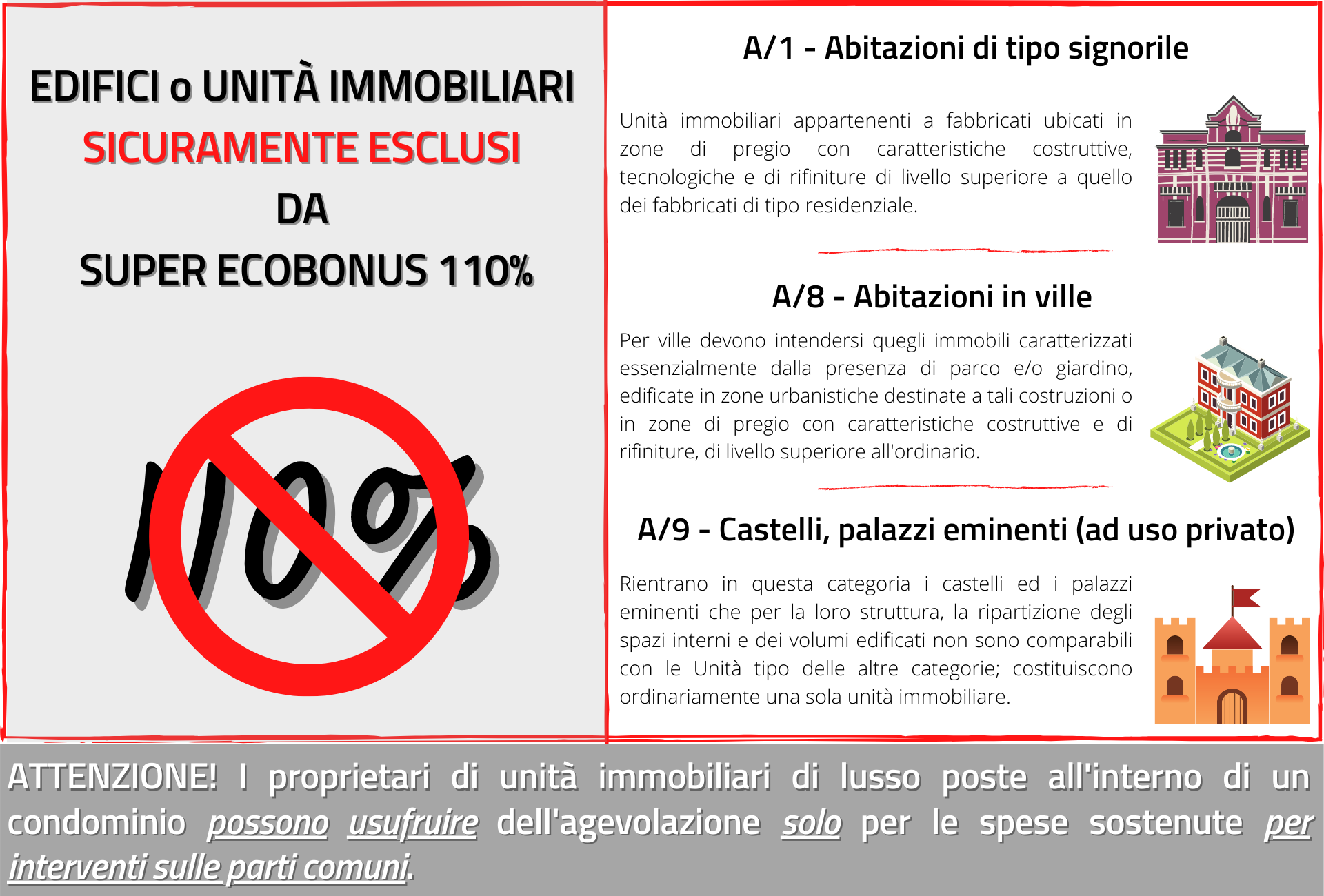

Sono escluse le case che appartengono alle categorie di lusso, ossia accatastati nelle categorie catastali A1 (abitazioni di tipo signorile), A8 (abitazioni in ville), A9 (castelli) non aperti al pubblico (come modificato dall’Art. 80 c.6 del Decreto “Agosto”), senza distinzione tra prima e seconda casa.

Nel caso di unità immobiliari di lusso, l’Agenzia delle Entrate ha chiarito che i proprietari:

- NON POSSONO usufruire dell’agevolazione se le unità sono funzionalmente indipendenti e con accesso autonomo dall’esterno;

- NON POSSONO usufruire dell’agevolazione se si tratta di unità immobiliari in condominio, per interventi “trainati” nella singola unità;

- POSSONO usufruire dell’agevolazione se si tratta di unità immobiliari in condominio, unicamente per le spese sostenute per gli interventi sulle parti comuni.

Per le altre categorie catastali del Gruppo A (unità di tipo ordinario, cioè le abitazioni), l’inclusione nel Super Ecobonus 110% non è esplicitamente dichiarata dalle norme, ma si può ragionevolmente ipotizzare che vi accedono tutte ad eccezione della categoria A/10 – Uffici e studi privati (unità immobiliari che per tipologia, dotazione di impianti e finiture sono destinate all’attività professionale).

In sostanza possiamo considerare ammesse al Super Ecobonus 110% le abitazioni che rientrano nelle seguenti categorie:

- A/2 – Abitazioni di tipo civile. Unità immobiliari appartenenti a fabbricati con caratteristiche costruttive, tecnologiche e di rifiniture di livello rispondente alle locali richieste di mercato per fabbricati di tipo residenziale.

- A/3 – Abitazioni di tipo economico. Unità immobiliari appartenenti a fabbricati con caratteristiche di economia sia per i materiali impiegati che per la rifinitura, e con impianti tecnologici limitati ai soli indispensabili.

- A/4 – Abitazioni di tipo popolare. Unità immobiliari appartenenti a fabbricati con caratteristiche costruttive e di rifiniture di modesto livello. Dotazione limitata di impianti quantunque indispensabili.

- A/5 – Abitazioni di tipo ultrapopolare. Unità immobiliari appartenenti a fabbricati con caratteristiche costruttive e di rifiniture di bassissimo livello. Di norma non dotate di servizi igienico-sanitari esclusivi.

- A/6 – Abitazioni di tipo rurale.

- A/7 – Abitazioni in villini. Per villino deve intendersi un fabbricato, anche se suddiviso in unità immobiliari, avente caratteristiche costruttive, tecnologiche e di rifiniture proprie di un fabbricato di tipo civile o economico ed essere dotato, per tutte o parte delle unità immobiliari, di aree esterne ad uso esclusivo.

- A/11 – Abitazioni ed alloggi tipici dei luoghi. Es. Rifugi di montagna, baite, trulli, sassi, ecc…

EDIFICI ESISTENTI

Gli edifici devono essere esistenti e dotati di impianto di riscaldamento. L’installazione di un nuovo impianto in un edificio che ne è privo non consente di accedere all’agevolazione.

Su questi edifici occorre redigere l’Attestato di Prestazione Energetica (A.P.E.), al fine di poter certificare il miglioramento di 2 classi energetiche una volta completati gli interventi, requisito necessario per avere il Super Ecobonus 110%. Possono comunque accedere all’agevolazione anche gli edifici su cui non è possibile effettuare l’APE, perché sprovvisti di copertura, di uno o più muri perimetrali, o di entrambi, a patto che gli interventi di riqualificazione previsti (inclusa demolizione e ricostruzione) consentano di raggiungere una classe energetica in fascia A.

FUNZIONE RESIDENZIALE DEL CONDOMINIO: UNA PRECISAZIONE

In particolare, per quanto riguarda i condomini, l’agevolazione riguarda gli interventi sulle parti comuni. In questo caso, come chiarisce la Circolare 24/E dell’Agenzia delle Entrate, “le relative spese possono essere considerate, ai fini del calcolo della detrazione, soltanto se riguardano un edificio residenziale considerato nella sua interezza. Qualora la superficie complessiva delle unità immobiliari destinate a residenza ricomprese nell’edificio sia superiore al 50 per cento, è possibile ammettere alla detrazione anche il proprietario e il detentore di unità immobiliari non residenziali (ad esempio strumentale o merce) che sostengano le spese per le parti comuni. Se tale percentuale risulta inferiore, è comunque ammessa la detrazione per le spese realizzate sulle parti comuni da parte dei possessori o detentori di unità immobiliari destinate ad abitazione comprese nel medesimo edificio”. In altre parole, se la funzione residenziale è quella prevalente, la detrazione (riferita a spese per interventi sulle parti comuni) potrà essere goduta anche dai possessori/utilizzatori delle unità immobiliari con funzione diversa da quella residenziale. In caso contrario, ne godranno solamente i possessori/utilizzatori delle unità immobiliari residenziali.

In caso di interventi realizzati sulle parti comuni, inoltre, la detrazione spetta anche ai possessori (o detentori) di sole pertinenze (come ad esempio box o cantine) che abbiano sostenuto le spese relative a tali interventi.

EDIFICI UNIFAMILIARI

Per edificio unifamiliare si intende un’unica unità immobiliare di proprietà esclusiva, funzionalmente indipendente, che disponga di uno o più accessi autonomi dall’esterno e destinato all’abitazione di un singolo nucleo familiare.

UNITÀ IMMOBILIARI “FUNZIONALMENTE INDIPENDENTI”

Una unità immobiliare, situata all’interno di edifici plurifamigliari, può ritenersi «funzionalmente indipendente» qualora sia dotata di almeno tre delle seguenti installazioni o manufatti di proprietà esclusiva: impianti per l’approvvigionamento idrico; impianti per il gas; impianti per l’energia elettrica; impianto di climatizzazione invernale.

Una unità immobiliare, situata all’interno di edifici plurifamigliari, può ritenersi «funzionalmente indipendente» qualora sia dotata di almeno tre delle seguenti installazioni o manufatti di proprietà esclusiva: impianti per l’approvvigionamento idrico; impianti per il gas; impianti per l’energia elettrica; impianto di climatizzazione invernale.

Per accedere al Super Ecobonus 110%, l’unità immobiliare “funzionalmente indipendente” deve anche essere dotata di un accesso autonomo dall’esterno”. Sulla definizione di accesso autonomo la normativa ha subito una rapida evoluzione e, grazie al D.Lgs. 104/2020 cd “Agosto”, si è arrivati ad una definizione condivisa ed equa. Per “accesso autonomo dall’esterno” si intende un “accesso indipendente, non comune ad altre unità immobiliari, chiuso da cancello o portone d’ingresso che consenta l’accesso dalla strada o da cortile o giardino anche di proprietà non esclusiva”.

Sono queste le uniche due caratteristiche che l’unità immobiliare deve avere per godere della super detrazione: non ha quindi importanza che l’edificio plurifamiliare di cui fa parte sia costituito o meno in condominio, né che abbia parti comuni con altre unità abitative (ad esempio il tetto).

Quindi in base a tutte queste indicazioni il Superbonus è applicabile:

- alle villette a schiera in quanto dotate di ingresso autonomo dall’esterno e di norma unifamiliari;

- alle villette bi o trifamiliari, ove ciascun appartamento è dotato di un accesso privato alla strada;

- alle villette bi o trifamiliari, ove ciascun appartamento è dotato di un accesso privato al cortile o giardino.

L’Agenzia delle Entrate ha di recente riposto ad un interpello proprio su questi aspetti, scaricalo qui.